人民币升值孕育全新价值复苏行情!下周股市关注升值主线

行业五、黄金业:人民币升值无碍资源为王 关注3只股

近期的种种迹象表明,人民币升值的压力正在增加。若这种预期成为现实,其影响可谓是"牵一发而动全身"。在此背景下,国内金价及黄金生产企业也将受到一定程度的影响。对于广大黄金及黄金股投资者来说,需要充分考虑人民币升值这一因素。

人民币升值将打压国内金价

众所周知,黄金价格的定价权在国际市场,国际黄金价格对国内黄金价格具有很强的导向作用,并且我国对黄金原料以及标准黄金的进口实行无关税、免增值税的政策,因此,长期以来国内黄金价格与国际市场价格基本一致。两个市场的黄金价格不会出现明显的价格倒挂现象,因为一旦差价过大,将引发国内外黄金"蚂蚁搬家"式的套利操作。

国际黄金价格一般以"美元/盎司"标示,国内黄金价格则按照汇率及重量单位换算成以人民币标示的"元/克"。如果以美元金价作为计价基准,并假设其在一段时间内保持不变,由于人民币一直处于升值状态,那么以美元作为计价基准的国内现货金就一直处于相对贬值,这意味着等量的人民币所代表的购买力增强,而由其所标示的黄金价格将会下跌。举个简单的例子,假设国际金价维持不变,若人民币升值5%,国内人民币金价将相应贬值5%。

国内金价最终仍将保持上涨

虽然人民币升值将打压国内黄金价格,但值得注意的是,以上分析都是基于国际金价(美元金价)保持不变为前提的,当然这在实际中是不完全成立的,国际金价动态变化将成为影响国内金价运行的又一个重要推动力。

那么在此背景下,国内金价究竟是上涨还是下跌?业内分析人士指出,这主要取决于两方面因素:一是人民币升值幅度有多大;二是国际金价的涨跌幅度有多大。前者无疑是打压国内金价的负面因素,在国际金价不变的前提下,人民币升值幅度越大,国内金价下跌的程度也越大,因此国内投资黄金必须首先承担人民币升值后的汇率损失。后者则对国内金价具有很强的导向作用,有助涨助跌的效果。如果在人民币升值期间,国际金价出现明显的下跌趋势,那国内金价只会加速下跌,因为两方面因素都将对国内金价形成利空。如果在人民币升值期间,国际金价出现明显的上涨趋势,将对国内金价由人民币升值造成的下跌压力形成抑制作用,若国际金价能够大幅上涨,幅度远远高于人民币升值幅度,将对冲掉人民币升值的负面影响,国内金价也可能出现逆势上扬的态势。

民族证券表示,当前促使黄金牛市继续前行的多重因素仍然存在,金价有望涨的更高。那么,国际黄金价格的涨幅也将远超过人民币升值幅度,这样将有效对冲掉人民币升值给国内金价带来的负面影响,最终仍将推动国内金价上涨。

黄金股投资首看资源储备

虽然人民币升值对国内黄金价格造成一定负面影响,但作为实物黄金与金矿,在受到人民币升值的影响方面是存在本质区别的。黄金是冶炼成型后的商品,在全球范围内可以流动,而对于金矿而言,是不可以流动的,这点类似于房地产,它不可以在全球范围内流动。那么在人民币升值预期下,深圳新闻网,国外热钱会大量涌入,热钱的回流将加剧国内的流动性,其结果必然是要寻觅投资标的,从房地产市场就能初见端倪。由此可见,拥有大量的资源储备(即未开采出来的资源)将成为热钱追逐的重点对象。那么,对于黄金上市公司而言,是否能更胜一筹,完全要看其拥有的黄金资源储备。

与此同时,由于黄金所特有的货币以及保值功能,黄金价格走势除了受黄金供需基本面的作用外,还受到其它金融资产,如股票、债券、外汇等价格、通货膨胀、官方售金和地缘政治等因素的影响。从供应角度看,矿产金产量增长缓慢。世界黄金供应主要来自于新开采的矿产金约占60%、官方售金约占10%、再生金约占20%、和净投资减持等。自1997年以来,世界黄金供应量一直在4,000 吨上下徘徊。这主要是由于黄金供应中最主要部分的矿产金产量增长缓慢。尤其是2001年以来,虽然金价稳步上涨,但矿产金产量仍持续低迷。从金融属性上看,进入2009年下半年以来世界主要经济体的CPI和PPI都扭转了上半年的下跌趋势,开始出现反弹,通货膨胀的可能性开始增加,世纪证券预计这一情况将持续到2010年中期。

目前国内A股市场中从事黄金采选、冶炼及生产的上市公司主要有三家,分别是紫金矿业、山东黄金、中金黄金。黄金生产企业所拥有的黄金资源储量是未来企业盈利的基础。紫金矿业作为我国大型黄金生产企业,无论黄金储量及矿产金产量,还是生产成本,都具有明显的竞争优势。此外,公司在A股黄金上市公司中属于估值最低,基本面最好的公司。随着国际黄金价格的逐渐攀升、新增产能的逐步投产,公司将迎来新一波高速增长。民族证券预测公司2009-2011年每股收益分别为0.28元、0.40元和0.59元。合理动态市盈率估值应该在30倍以上。目前股价相对低估,特给予"推荐"评级。

紫金矿业 ()黄金储量居上市公司第一

有色金属概念、H股概念、次新股概念、大盘概念、沪深300概念、稀缺资源概念、黄金股概念、中证100概念。

国内最大的矿产金生产企业:是国内最大的矿产金生产企业,按黄金产量排名,在世界主要黄金矿业公司中位居第10位,紫金山金铜矿被中国黄金协会评为中国第一大金矿,集团2009年1-9月生产矿产金锭18,078千克,毛利率71.56%(上年同期为67.26%);矿产金精矿4,604千克,毛利率50.7%(上年同期为49.12%);加工金31,854千克;铜精矿51,094吨,毛利率66.34%(上年同期为76.53%);锌锭75,648吨,毛利率16.72%(上年同期为5.4%);铁精矿841,676吨,毛利率60.22%(上年同期为82.28%);集团整体毛利率为33.71%,同比下降了6.46个百分点;不含冶炼产品的整体毛利率为69.27%,比上年同期下降了3.35个百分点。

资源优势:保有的金金属资源/储量在国内黄金行业上市公司中位居第一,截止2009年6月30日集团公司共拥有探矿权266个,面积总计6567.36km2。共拥有采矿权43个,矿权面积119.3624km2,截至2009年6月30日,集团保有资源储量:金704.3吨;铜967万吨;铂+钯151吨;铅+锌526.7万吨;铁2.189亿吨,比2008年底增长30.38%;镍88.5万吨,比2008年底增长32.58%;钨11.68万吨,比2008年底增长14.62%;锡10万吨;银1702吨;钼39万吨;硫铁矿(标矿)1.35亿吨;煤3亿吨。

规模优势:公司拥有的矿产资源遍布福建、新疆、青海、贵州、吉林、西藏、内蒙、安徽以及四川等20个省(区),并参股加拿大矿业企业PinnacleMinesLtd.、英国矿业企业RidgeMiningP.L.C.,分别成为其第一大股东;2005~2008年,公司核心企业紫金山金矿黄金产量分别达到11.49吨、13.50吨和15.89吨、17.43吨,是国内采选规模最大、黄金产量最大的黄金单体矿山,已成为世界级超大型金矿;2008年8月合计以86400万元收购青海威斯特40%的股权;截至2008年末,公司控(参)股公司分布在全国20余个省、自治区,以及塔吉克斯坦、秘鲁、缅甸、南非、加拿大、俄罗斯、蒙古等国家,是中国控制金属矿产资源最多的企业之一、中国最大的黄金生产企业、中国第三大矿产铜生产企业、中国六大锌生产企业之一。

成本优势:公司是我国黄金行业中生产成本最低的生产商之一,也是世界同类企业生产成本最低的生产商之一,中国黄金生产企业大型矿山综合成本平均在380美元/盎司左右,公司矿产金生产成本仅为国内平均水平的76%左右,与国内同行相比较,具有明显的成本优势;2009年上半年整体毛利率为33.42%。

2009年三季报披露,集团2009年1-9月生产矿产金锭18,078千克,毛利率71.56%(上年同期为67.26%);矿产金精矿4,604千克,毛利率50.7%(上年同期为49.12%);加工金31,854千克;铜精矿51,094吨,毛利率66.34%(上年同期为76.53%);锌锭75,648吨,毛利率16.72%(上年同期为5.4%);铁精矿841,676吨,毛利率60.22%(上年同期为82.28%);截止2009年6月30日集团公司共拥有探矿权266个,面积总计6567.36km2,共拥有采矿权43个,矿权面积119.3624km2。

信达证券:调整紫金矿业2009的EPS至0.27元,调升2010年EPS,由0.33元至0.41元。维持紫金矿业"买入"投资评级,按2010年预测每股收益30倍PE,目标价12.30元。

豫光金铅 ()

国内最大白银生产基地

有色金属概念、预盈预增概念、稀缺资源概念、黄金股概念。

主营优势:公司拥有装备一流的铅、银、金生产线,有一定的技术开发与创新能力,是亚洲最大的电解铅生产基地和我国最大的白银生产基地,其生产的高纯度"豫光"牌电解铅在国内电解铅质量抽检中排名第一,具性价比优势。09年中期公司电解铅实现收入134657.70万元,占当期主营业务收入的54.74%。

投资项目进展:出资8517.39万元的10万吨再生铅项目,项目工程包括分离、熔铸两个主体工程,分离工程已于2007年3月达到预定可使用状态并暂估转入固定资产,熔铸工程本期投入3210460.96元,于2008年2月达到预定可使用状态并暂估转入固定资产。2008年3月,公司拟投资建设的8万吨/年熔池熔炼直接炼铅环保治理工程,项目建设期18个月,项目投产后,可年产电解铅8.2202万吨(含铅99.98%),硫酸6万吨,次氧化锌0.8万吨(含氧化锌60%),铜浮渣4932吨(含铅72%、含铜26.11%),阳极泥1027.5吨(含金245g/t、含银122.3kg/t),电1080×104kWh(余热发电)。2009年中报披露,80kt/a熔池熔炼直接炼铅环保冶理工程进度为20.97%。

股东优势:公司第二大股东为中国黄金集团公司,其黄金产量占全国黄金总产量的20%以上。

拓展资源:参股25%的阿鲁科尔沁旗龙钰矿业有限公司,主要从事矿产资源勘探、采选、销售,目前处于探矿阶段;2007年7月出资800万元组建甘洛恒达矿业有限公司(占40%),该公司从事铅锌矿山的探矿、采矿、选矿及矿产品购销业务。

信达证券:考虑库存计提部分冲回,调整豫光金铅2009年EPS至0.49元,调升2010年EPS至1.04元。维持豫光金铅"持有"投资评级。

潮宏基 ()春节期间销售收入同比增长80%

商业连锁概念、次新股概念、小盘概念、高价概念、珠江三角概念、黄金股概念。

珠宝连锁企业:公司从事高档时尚珠宝首饰产品的设计、研发、生产及销售,主要产品为K金珠宝首饰,核心业务是对"潮宏基"和"VENTI"两个珠宝品牌的连锁经营管理。

品牌效应:2006年4月,公司获瑞士巴塞尔世界钟表珠宝展览会的邀请,代表中国珠宝首饰企业向世界演绎了一场题为"紫气东来"的东方珠宝秀,成为首家登上世界最顶级时尚珠宝展会舞台的亚洲珠宝首饰企业。此外,通过与DTC、PGI、WGC三大行业组织开展合作等举措,公司"潮宏基"品牌凭借其神秘古老的中国文化元素和独特的原创设计风格,已得到国际珠宝界的充分肯定。公司2008年自营店销售收入中16%以上来自老顾客,为公司持续发展提供了有力保障。

行业前景:我国珠宝首饰行业是朝阳行业。未来几年,我国的珠宝首饰市场将继续保持每年15%以上的增长,其中以K金珠宝首饰为主的时尚珠宝首饰将保持20%以上的增长。市场将进一步细分,品牌将成为珠宝首饰企业与竞争对手拉开差距的关键。

国金证券:春节期间销售收入同比增长80%,全年业绩值得期待,维持"买入"评级。(证券日报)

- 干净、安全、可信任的

360搜索用户开启360搜索网购先赔服务,如果在搜索结果页中点击链接进行网购,如遇到钓...

- 地铁催生黄金扁担效应

地铁催生黄金扁担效应 新世界楼盘成楼市升值增长极,房地产,房产,买房,租房,二手房,家...

- 买黄金不如买房 升值

买黄金不如买房 升值潜力小户型2888元起(组图),,房地产,房产,买房,租房,二手房,家居,...

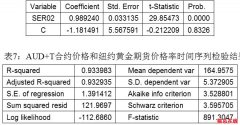

- 人民币升值背景下中外

首页 贵金属贵金属透析 正文 人民币升值背景下中外金价和黄金投资收益关联性研究 2008...